Lösningsbok för startup-finansiering

DocSend Startup Index tillhandahåller datadrivna insikter i de senaste finansieringstrenderna och hur du lyckas.

Om vår forskning

DocSends finansieringsforskning, DocSend Startup Index, tillhandahåller insikter om hur startup-företag skaffar kapital i olika stadier av startup-cykeln. Vi studerar hur grundare utformar sina presentationer, ordnar möten och presenterar sina idéer för investerare. Vi identifierar finansieringstrender och utvärderar varierande investerarbeteenden.

Vår datadrivna forskning undanröjer mystiken kring startup-finansiering och svarar på många av de frågor som grundare brukar ha om vad som krävs för riskkapital och finansiering.

Vår forskningsmetod

Vi kombinerar enkätdata kring element som demografiska trender och strategier för att hitta investerare med äganderättsskyddade data från DocSend-plattformen som visar hur presentationer är utformade och lästa. Vi använder också kvalitativa data från branschexperter som lyfter fram de faktiska erfarenheterna bakom siffrorna.

Bidra till vår forskning

Pre-seed-finansiering: Allt du behöver veta

Trender inom pre-seed-finansiering

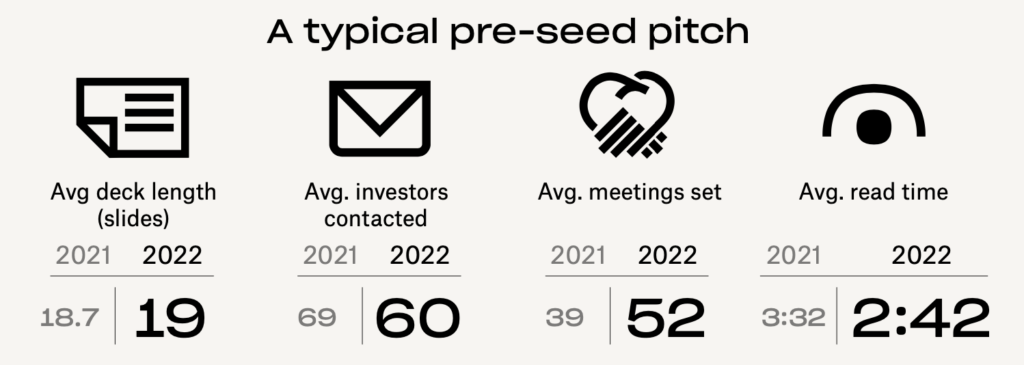

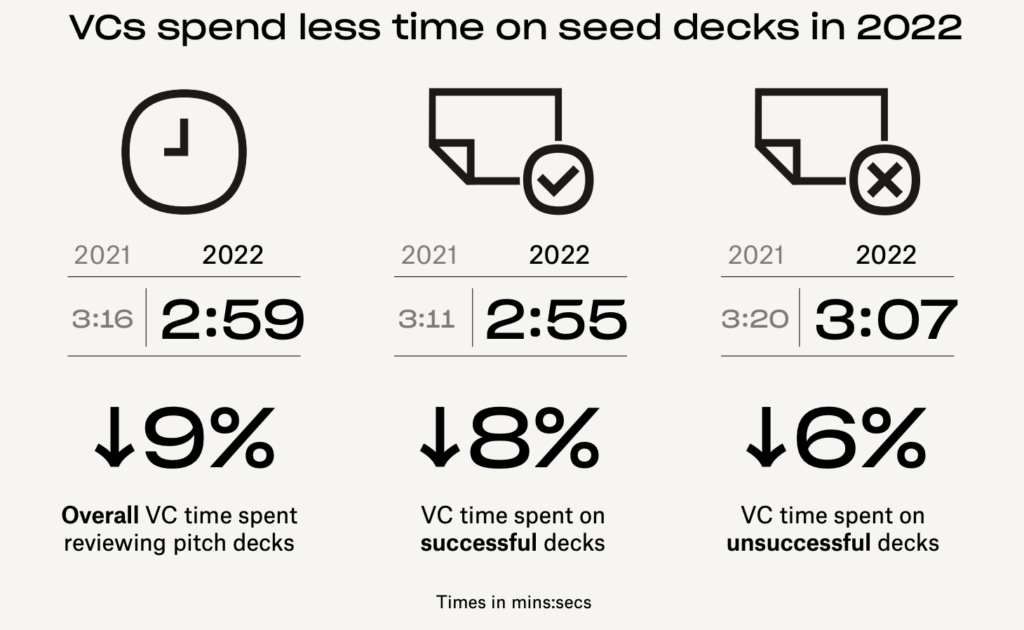

Mellan 2021 och 2022 märkte vi att investerare ägnar mindre tid åt att gå igenom presentationer än någonsin förut. Vi identifierade fyra nya trender som dykt upp och har även märkt att finansieringsmarknaden blivit mer investerarvänlig under 2022.

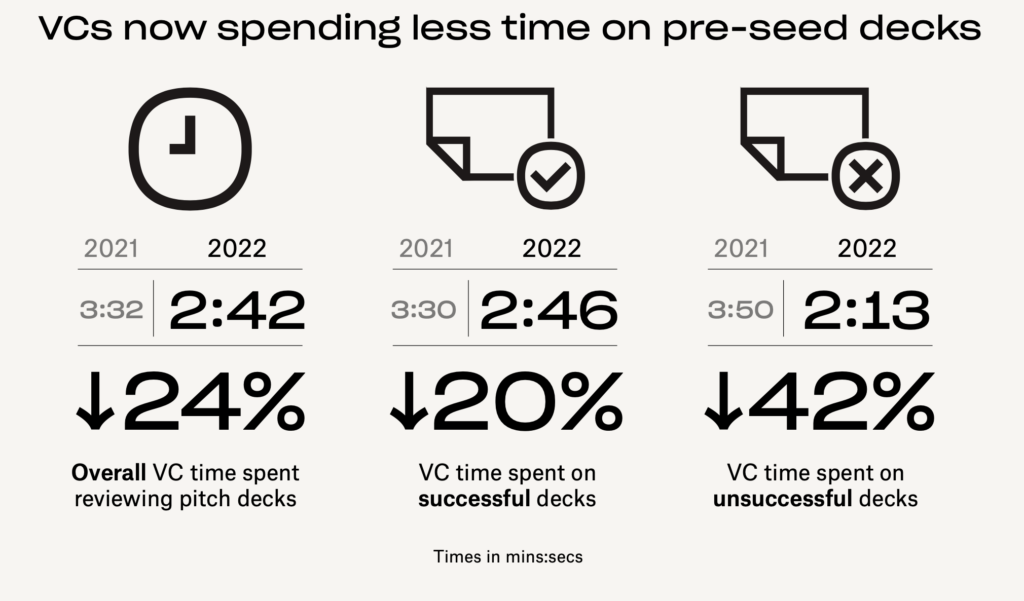

VC ägnar idag mindre tid åt pre-seed-presentationer

Jämfört mot 2021 ägnar investerare år 2022 mycket mindre tid åt att fingranska pre-seed-presentationer. De tar dessutom mindre tid på sig att nå fram till ett "nej" för presentationer de inte känner något för.

När vi jämför den första läsningen och efterföljande läsningar av presentationerna visar våra data en stor skillnad mellan 2021 och 2022. Investerare i 2022 ägnar mer tid åt uppföljande läsningar av presentationer som i slutändan inte får finansiering.

Se alla trender inom pre-seed-finansiering

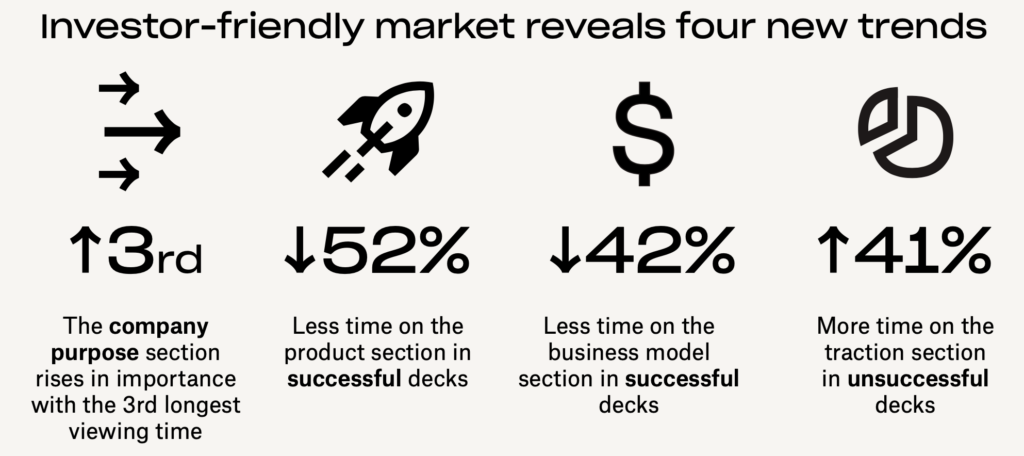

En investerarvänlig marknad präglas av fyra trender

Mellan 2021 och 2022 såg vi fyra trender i VC-granskningen av presentationer. Till att börja med ägnade VC i 2022 hela 52 % mindre tid åt produktdelen av presentationer som ledde till finansiering. Dessutom ägnade de 42 % mindre tid åt affärsmodellen. Dessa två trender innebär att grundarna har mindre tid än någonsin på sig att få dessa avgörande delar att verkligen märkas. Samtidigt var delen om företagets syfte den tredje mest granskade delen under 2022, en del som under 2020 och 2021 hamnade mitt i rankningen. Slutligen var dragkraft en viktig faktor som särskiljde presentationer som inte fick finansiering. VC ägnade 41 % mer tid åt detta avsnitt i 2022 jämför med 2021 för sådana presentationer.

Se alla trender inom pre-seed-finansiering

Trender inom pre-seed-presentationer: Jämfört med 2021 ägnar investerarna år 2022 52 % mindre tid åt produktavsnittet och 42 % mindre tid åt affärsmodellen. Företagets syfte hade den tredje längsta lästiden.Klicka för att twittraTillgången till pre-seed-kapital är fortfarande global

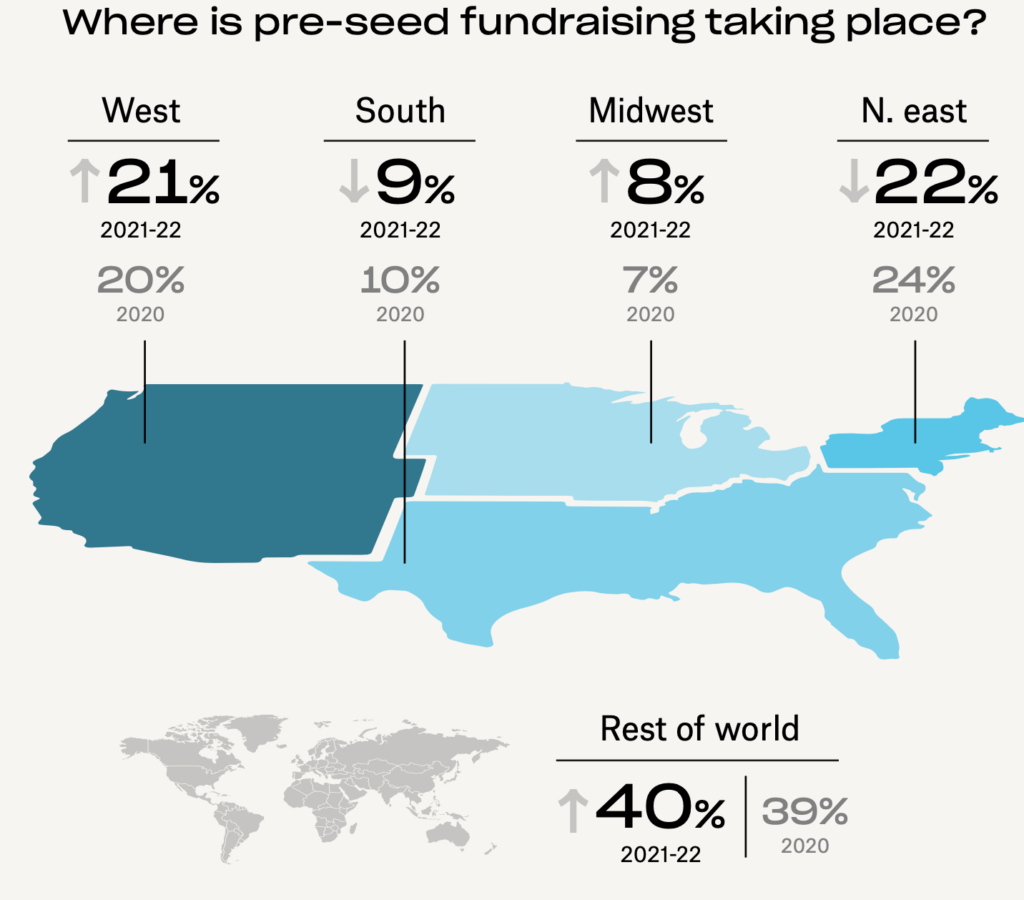

Under 2021-2022 fanns flertalet företag i datauppsättningen i nordöstra USA, med nästan lika många företag från västra USA. Men det finns fler pre-seed-företag än någonsin utanför USA. Den här geografiska fördelningen tyder på att den större tillgången till kapital utanför det traditionella Silicon Valley-området är en postpandemitrend som är här för att stanna.

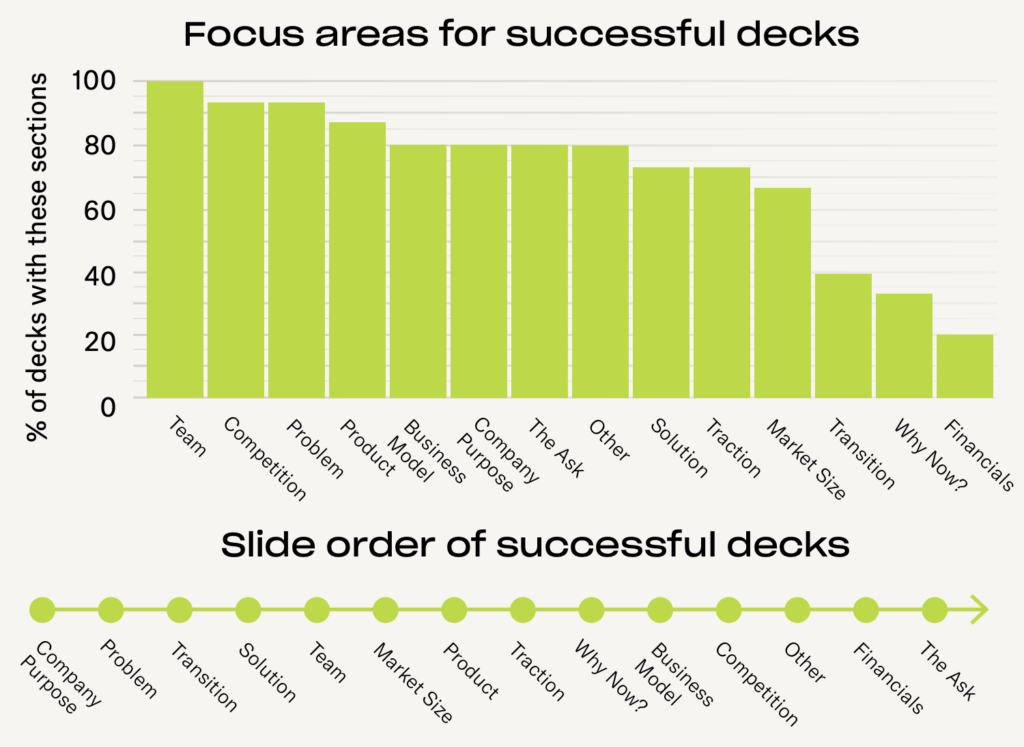

Analys av pre-seed-presentationer

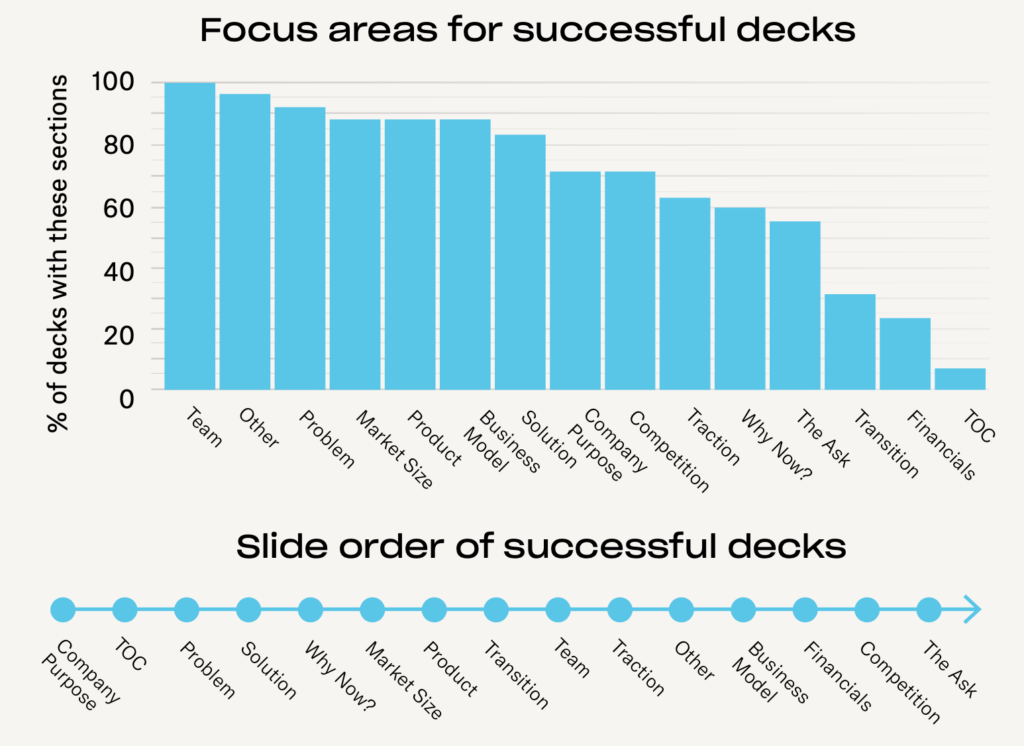

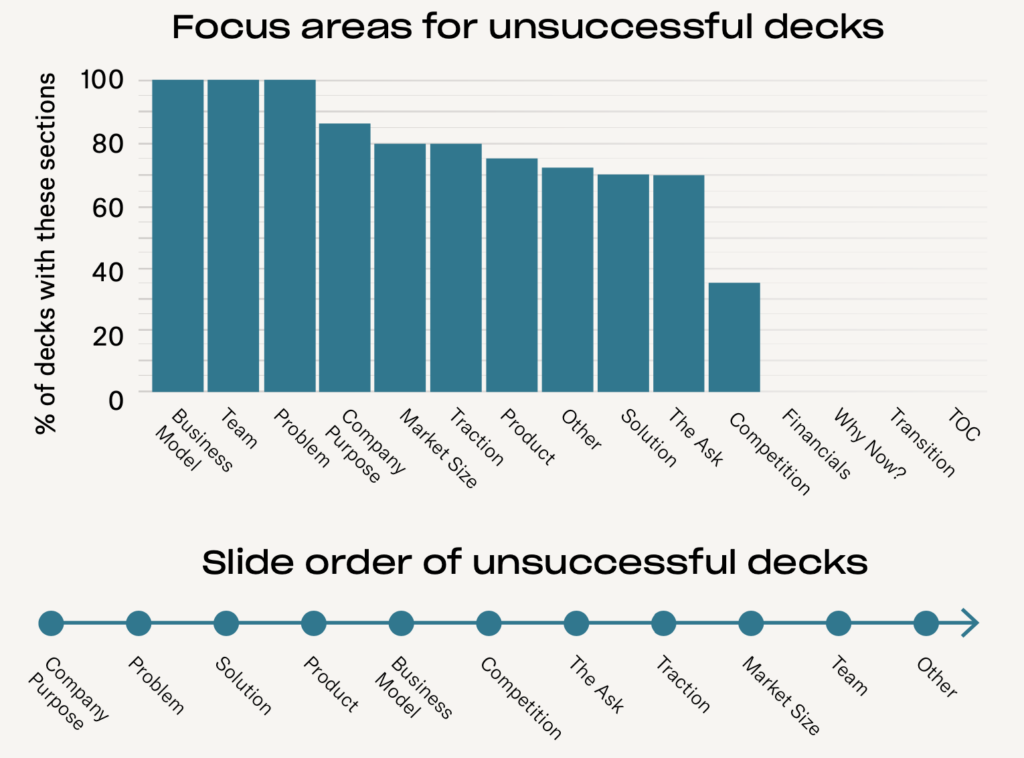

Ordningen på de olika avsnitten var i stort sett densamma för företag som fick finansiering och de som inte fick det. Där båda grupper hade ett visst avsnitt brukade det finnas på ungefär samma plats i presentationen. Men företagen i vår datauppsättning som fick finansiering brukade ha affärsmodell och finansieringsmål mot slutet av presentationen och företagen som inte fick finansiering tenderade att ha dessa avsnitt i början respektive mitten.

Mall på pre-seed-presentation

För att hjälpa pre-seed-grundare att utforma effektiva presentationer har vi lanserat en avsnitt-för-avsnitt-guide om konsten och vetenskapen bakom presentationens struktur. Guiden baseras på vår pre-seed-forskning och lyfter fram vad som är unikt med presentationer för pre-seed-rundan jämfört med senare finansieringsrundor. Vi har också skapat presentationsmallar som grundare kan anpassa med sina egna unika företagsbudskap.

Seed-startup-finansiering: Allt du behöver veta

Trender inom seed-finansiering

Försiktigheten hos VC ökade under 2022 jämfört med 2021 och vi märkte att investerare ägnade mindre tid än någonsin åt att granska seed-presentationer. Vi identifierade dessutom tre trender som markerade investerarnas granskning i ett allt mer krävande finansieringsklimat.

VC ägnar mindre tid åt seed-presentationer i 2022

Precis som på pre-seed-stadiet ägnar investerarna mindre tid åt att granska seed-presentationer (både de som fick inte fick finansiering) under 2022 jämfört med 2021.

När vi jämför den första läsningen och efterföljande läsningar av presentationerna visar våra data återigen att investerarna tog sig igenom presentationerna snabbare under 2022. Men de utförde ytterligare (kritiska) granskningar av presentationer som inte fick finansiering och som inte lyckades övertyga efter första läsningen.

Se alla trender inom seed-finansiering

Trender inom seed-finansiering: Investerare ägnar 233 % mer tid åt affärsmodellen i presentationer som inte fick finansiering enligt data från @DocSend. Klicka för att twittra2022 års investerare fokuserar på tre särskiljande faktorer

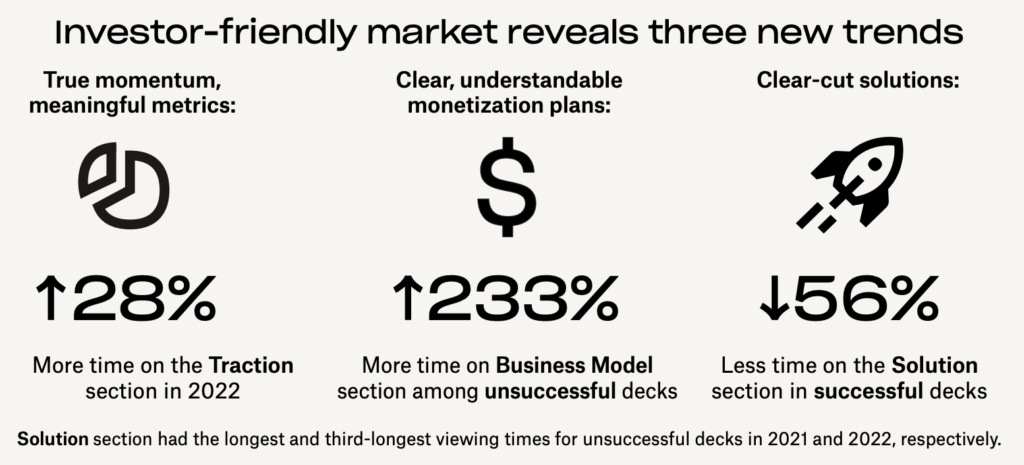

VC blev mer försiktiga i 2022 och våra data har visat tre trender kring hur de utvärderar seed-företag. Den första trenden är att VC ägnade 28 % mer av sin tid på dragkraftsavsnitten, trots att de ägnade mindre tid åt presentationer överlag, i de presentationer som fick kapital år 2022 jämfört med 2021. Samtidigt ägnade de 56 % mindre tid åt lösningsavsnitten i de presentationer som fick kapital. Slutligen ägnade VC 233 % mer tid åt att fingranska affärsmodellerna i de presentationer som slutligen inte fick kapital. De här trenderna pekar mot att investerarna prioriterade tydliga och koncisa budskap, men förlitade sig på talande dragkraftsmått som ett tecken på medvind i en ekonomiskt osäker tid.

Se alla trender inom seed-finansiering

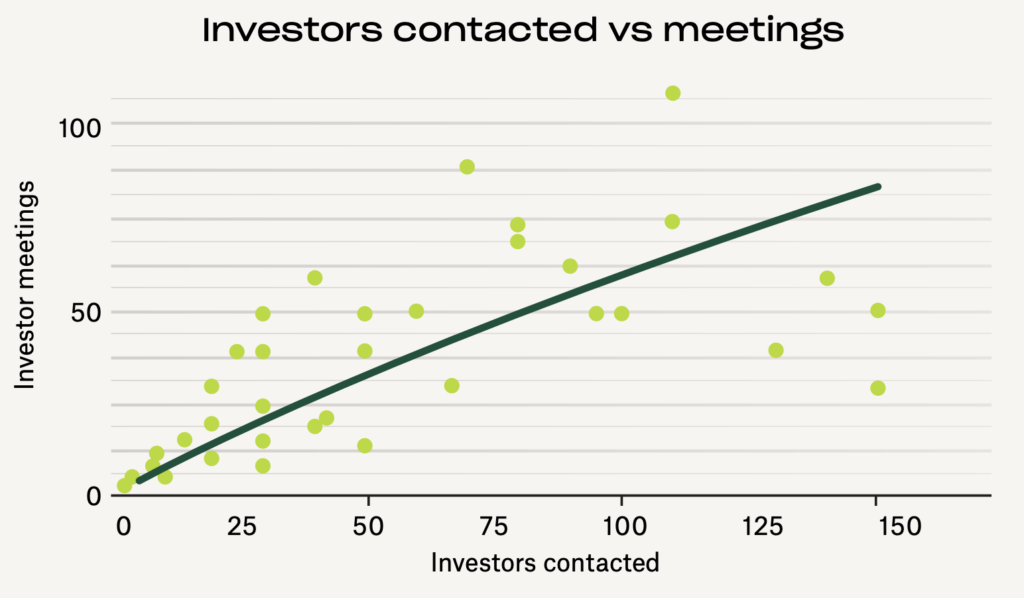

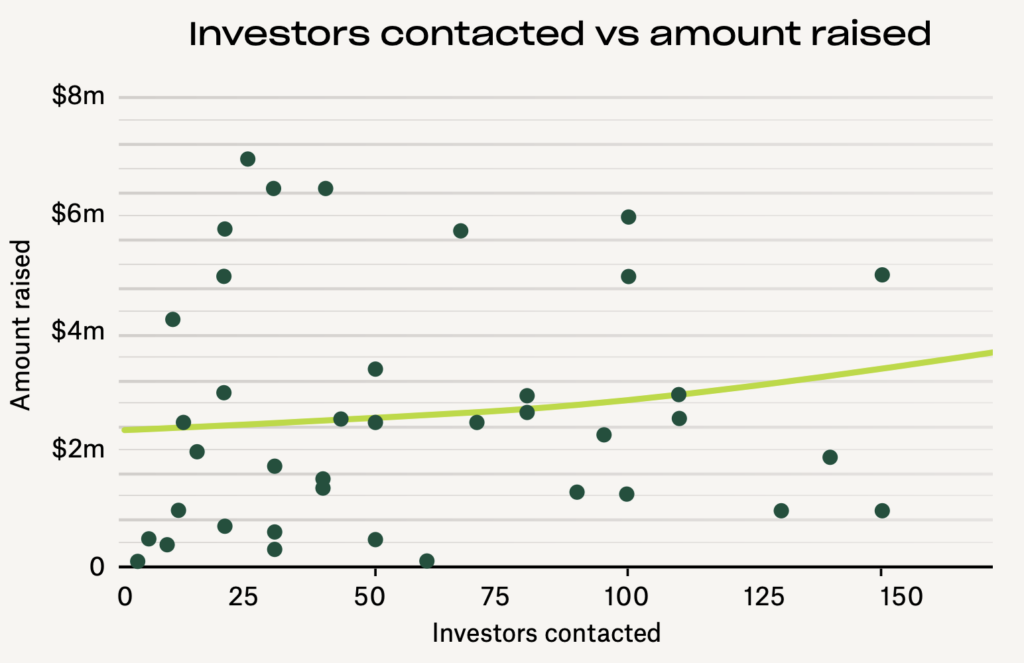

Kontakt med fler investerare ger inte bättre resultat

Att nå ut till fler investerare kan ge fler möten, men våra data har visat att de flesta grundare som fick kapital under seed-rundan kontaktade 80 eller färre VC. Det fanns en mycket svagare koppling mellan antalet kontaktade investerare och det anskaffade kapitalbeloppet. Seed-grundare borde fortsätta att bygga på relationerna med rätt investerare som finansierar företag inom deras bransch istället för att ta fram tidskrävande kontaktplaner. Att jobba smartare, inte hårdare, är fortfarande en effektiv strategi.

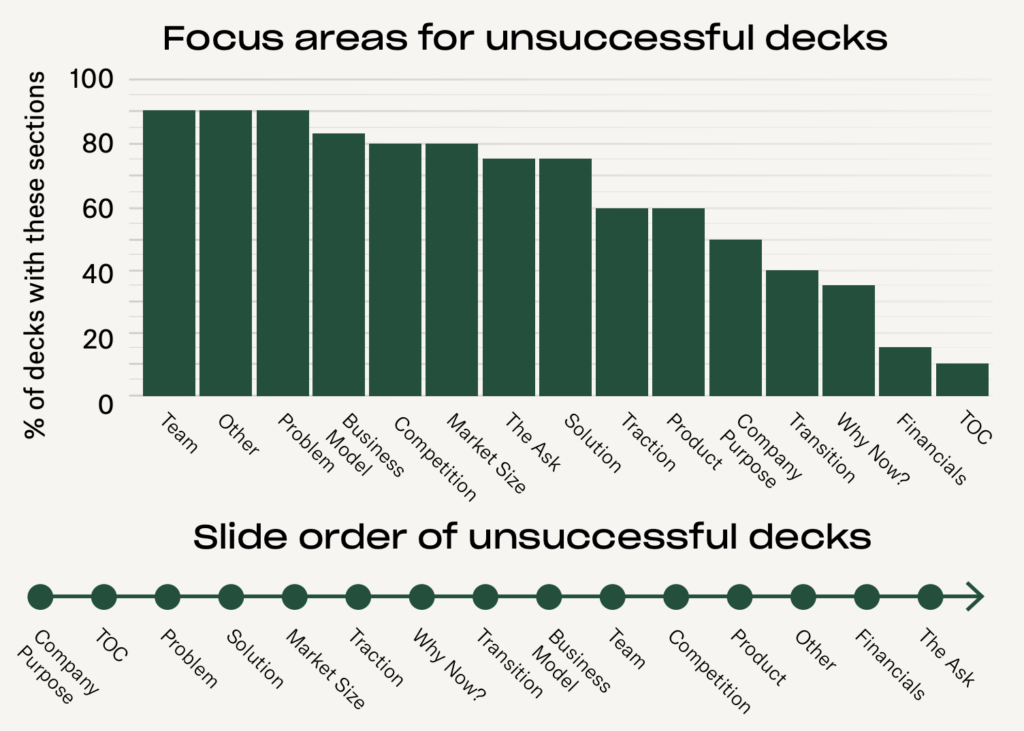

Analys av seed-presentationer

När vi tittar på de olika avsnittens ordning i seed-presentationer kan vi se ett antal viktiga mönster i jämförelsen av presentationer som fick och inte fick kapital. Presentationer som ledde till kapital brukade ha den viktiga teaminformationen i främre delen av presentationen medan presentationer som inte fick kapital brukade ha denna närmare mitten eller slutet. På samma sätt brukade presentationer som inte ledde till kapital ha produktavsnittet nära presentationens mitt, medan framgångsrika presentationer brukade ha det främst.

Mall på seed-presentation

För att hjälpa seed-grundare att ta fram effektiva presentationer har vi lanserat en avsnitt-för-avsnitt-guide om konsten och vetenskapen bakom presentationens struktur. Guiden baseras på vår seed-forskning och visar hur seed-presentationer skiljer sig från pre-seed-stadiets presentationer. Vi har också skapat presentationsmallar som grundare kan anpassa med sina egna unika företagsbudskap.

Serie A-startup-finansiering: Allt du behöver veta

Trender inom serie A-finansiering

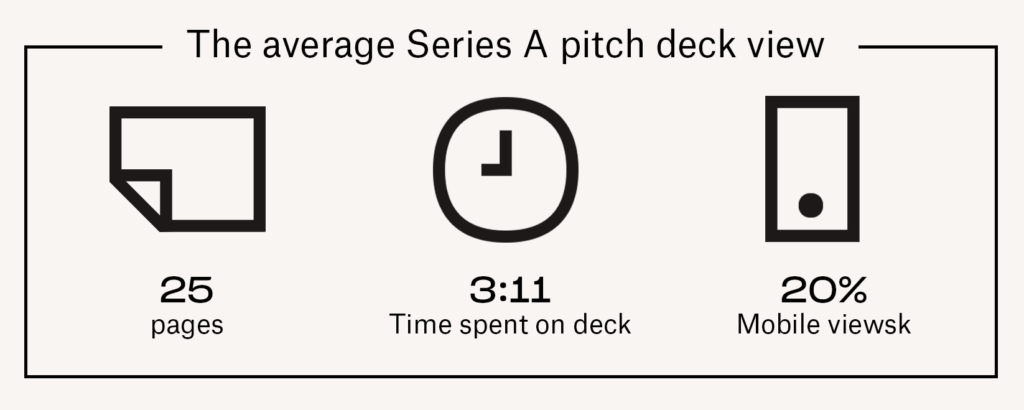

För att lyckas få serie A-finansiering kräver en mer framåtblickande strategi. Rundorna är längre och andelen accepterade möten är mycket högre. Investerarna vill se skalbarhet och positionering inför framtiden.

Serie A-presentationer som leder till kapital fokuserar på framtiden

Se alla trender inom serie A-finansiering

Dragkraften måste vara repeterbar och varierad

En av anledningarna till att serie A-presentationerna är längre är att det behövs robusta dragkraftsavsnitt. Företag i tidigare stadier kanske bara visar en dragkraft, men serie A-företag behöver visa flera former av dragkraft – som utmärkelser eller vinst/förlustdata – för att visa VC produktens styrka på marknaden. Dessutom behöver företagen visa att dragkraften är repeterbar över tid.

Se alla trender inom serie A-finansiering

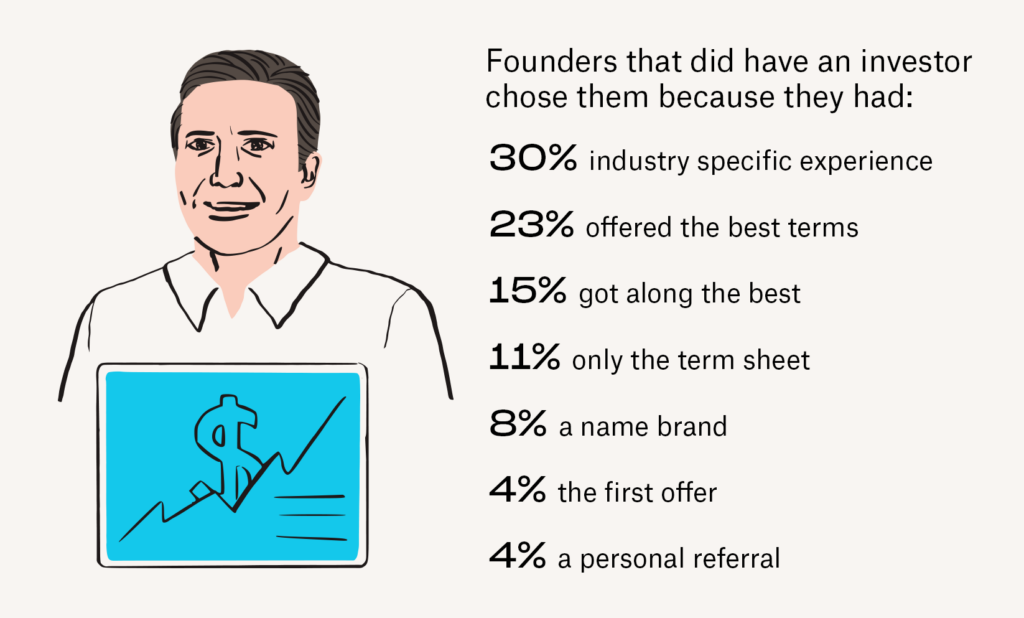

Välj huvudinvesterare noggrant

De flesta (88 %) av företagen som lyckades få kapital hade med sig tidigare investerare i serie A-rundan. Men hur väljer företagen huvudinvesterare för rundan? Endast 8 % av företagen rapporterade att de valt huvudinvesterare baserat på varumärkesnamn. Däremot valde 30 % sin huvudinvesterare utifrån branschspecifika erfarenheter och 23 % valde den huvudinvesterare som erbjöd de bästa villkoren. Siffrorna visar att namnet på checken inte har lika stor betydelse som avtalstypen eller de sektorerfarenheter och kontakter som huvudinvesteraren kan erbjuda.

Analys av serie A-presentationer

Se alla trender inom serie A-finansiering

Trend för serie A-finansiering: Investerare i serie A-rundan brukar ägna mer tid åt tre viktiga avsnitt: produkt, affärsmodell och lösning istället för syfte, varför nu och konkurrenter än i seed-presentationer.Klicka för att twittraPartiskhet mot kön och etnicitet inom startup-finansiering

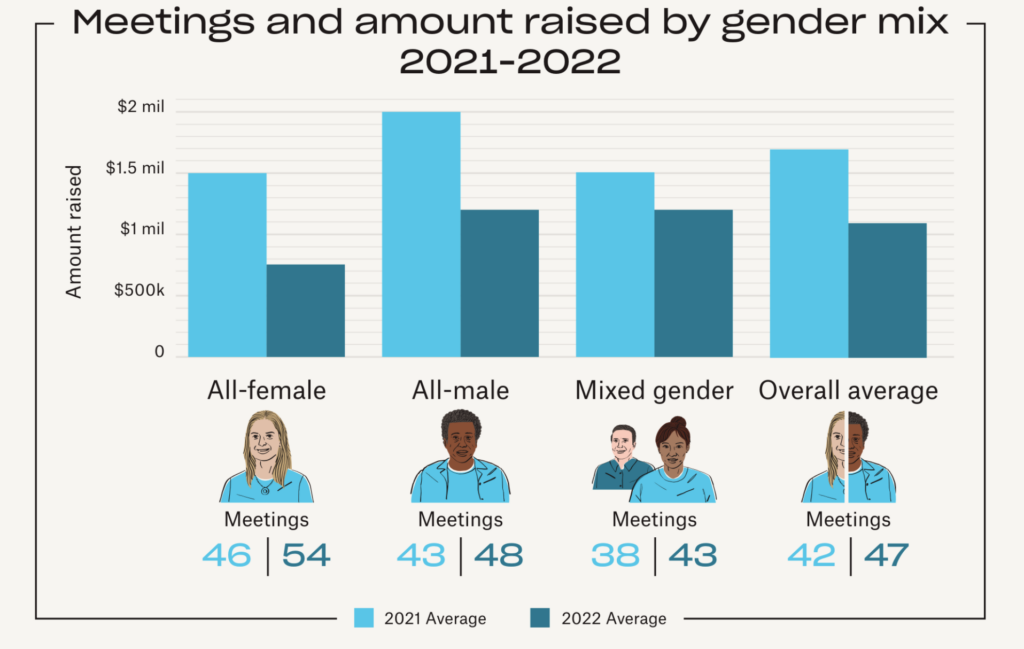

Olika effekter av saktare finansieringstempo

Den övergripande miljön under 2022 utgjorde ett tufft klimat för grundare på jakt efter kapital, men alla team har inte påverkats likadant. Å ena sidan visar våra data att team i de tidiga stadierna (pre-seed och seed) samlade in mindre kapital bland ekonomisk ovisshet och tvekande investerare. Å andra sidan hade team med enbart kvinnor och team med minoritetsmedlemmar unika utmaningar att tackla.* Till exempel samlade team med enbart kvinnor in 36 % mindre i kapital än team med enbart män, en minskning från 25 % mindre år 2021.

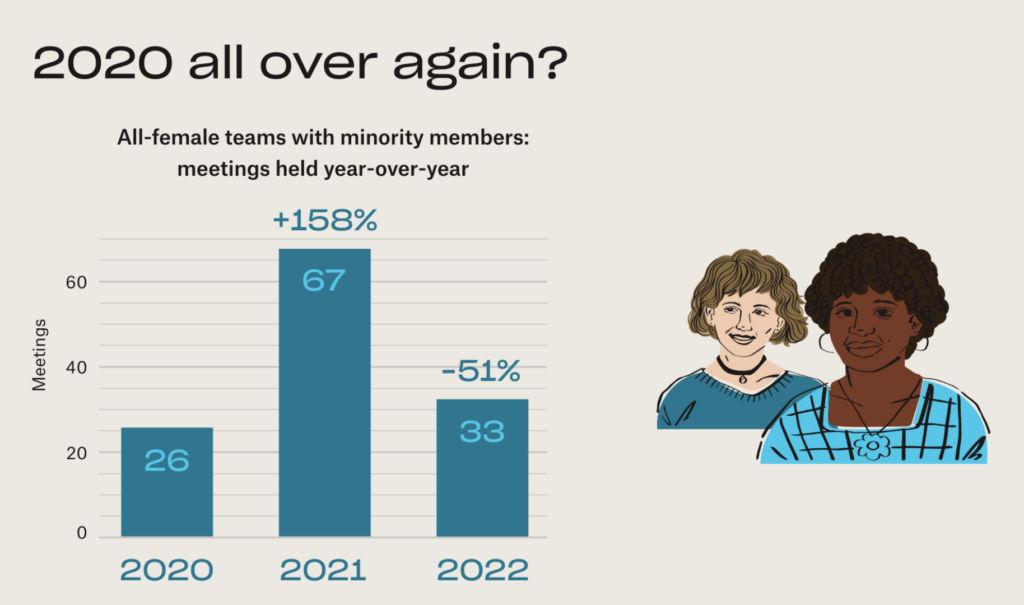

Under år 2021 såg team med enbart kvinnor och minoritetsmedlemmar de största ökningarna år för år i antalet investerarmöten. Men under år 2022 minskade antalet möten för de här teamen till nivåerna vi såg under 2020.

Läs mer partiskhet inom finansiering

Granskning av presentationer och kön

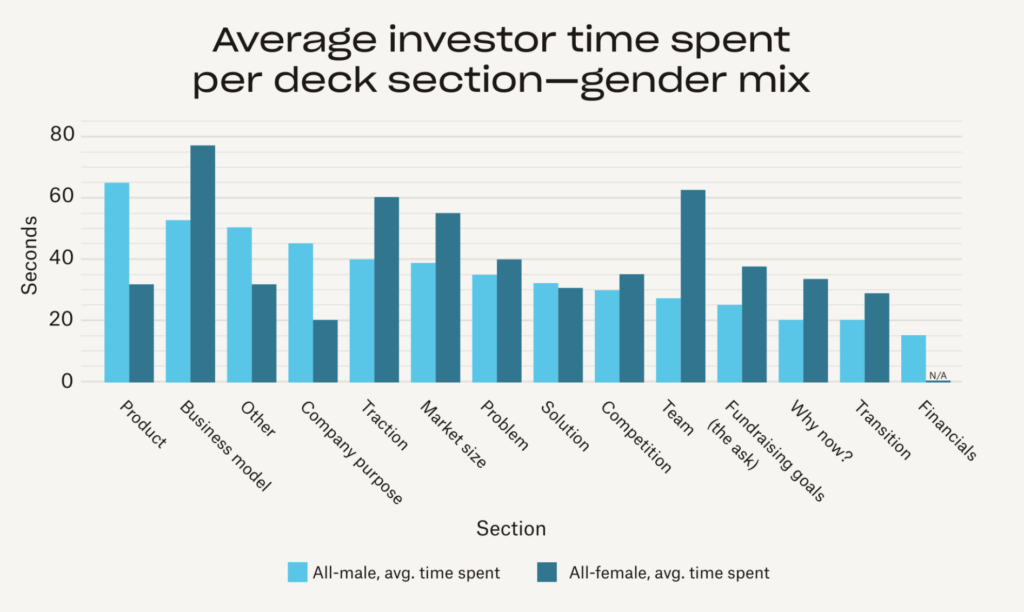

Precis som under tidigare år ägnade investerarna under 2022 merparten av sin tid åt att detaljgranska teamavsnitten för team med enbart kvinnor, i genomsnitt 125 % mer tid än vad som ägnades åt samma avsnitt för team med enbart män. Och i likhet med tidigare år hade teamavsnittet för team med enbart män en av de lägsta granskningstiderna.

VC ägnade dessutom 103 % mer tid åt produktavsnittet för team med enbart män och 125 % mer tid åt syftesavsnittet.

Läs mer partiskhet inom finansiering

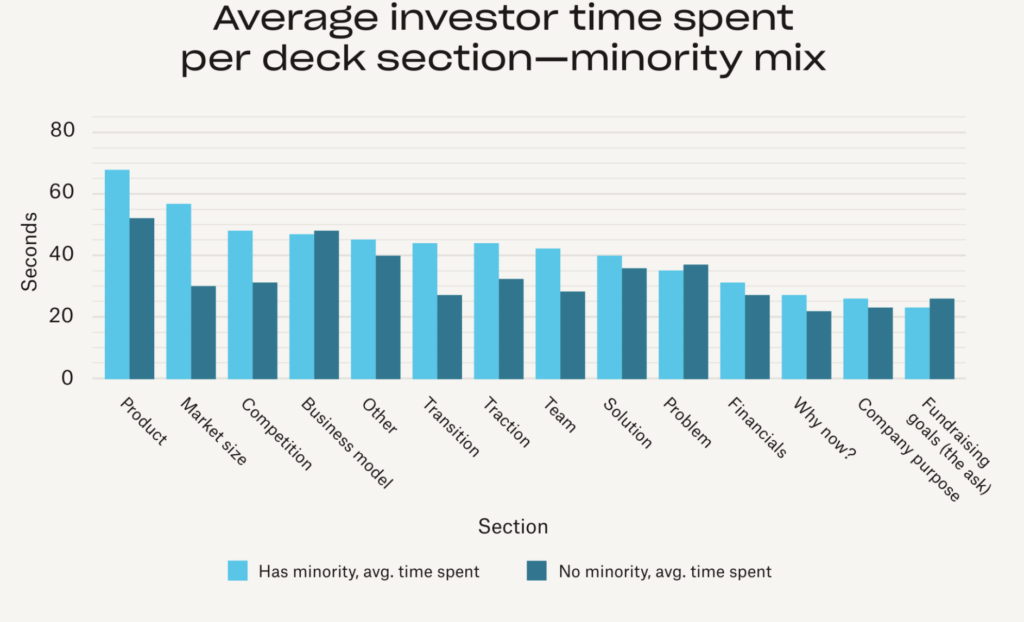

Granskning av presentationer och etnicitet

Tittar vi på granskningen av presentationer utifrån etnicitet är det fyra avsnitt som sticker ut där team med flera etniciteter granskades mer än team med enbart vita grundare. Till att börja med ägnade investerarna 25 % mer av sin tid på teamavsnitten för team med flera etniciteter jämfört med team med enbart vita grundare. De ägnade också 28 % mer tid åt att granska dragkraftsavsnitten för dessa team.

Investerarna ägnade också 55 % mer tid åt konkurrensavsnitten för team med flera etniciteter jämfört med team med enbart vita grundare. Den största skillnaden fanns i avsnitten om marknadsstorlek: Här ägnade investerarna 67 % mer tid åt dessa avsnitt för team med flera etniciteter.

Läs mer partiskhet inom finansiering

Mått på intresse för presentationer

- Skapade grundarlänkar: Antalet presentationslänkar som grundare har skickat ut

- Investerarnas interaktioner med presentationer: Hur aktiva VC är i presentationerna

- Investerartid i presentationer: Genomsnittet för hur lång tid investerare ägnat åt att läsa igenom presentationer

Du kan läsa mer om våra mått på intresset för presentationer och följa våra regelbundna analyser av finansieringsaktiviteter i vår uppföljning av finansieringstrender varje vecka.